导读

高利率常态化:通胀还在,央行不敢“撒手”

低增长无衰退:问题不在“有无需求”,而在“效率不足”

结构分化1:股、债、汇、金,各有各的故事

结构分化2:在高利率里“逆行”的房价

需求结构的另一面:消费低迷,投资托底

我的结论:这一轮,不是“周期底”,而是“效率考题”

这一年里,我被问得最多的问题大概有三个:

“利率这么高,还会不会再加?”

“澳洲经济是不是要衰退了?”

“房价和股市还能不能买?”

如果只用一句话来概括 2025 年的澳洲经济,我会说——

“高利率常态化、低增长无衰退、结构分化加剧”。

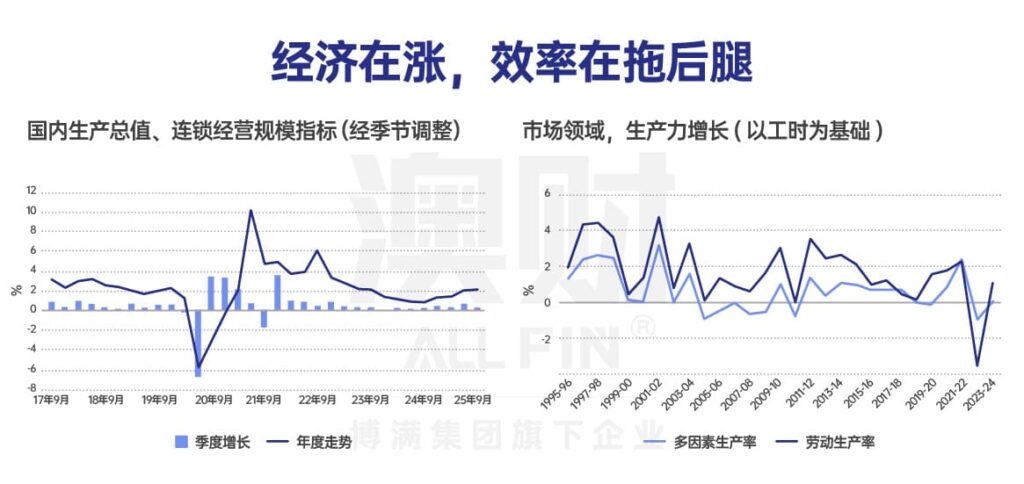

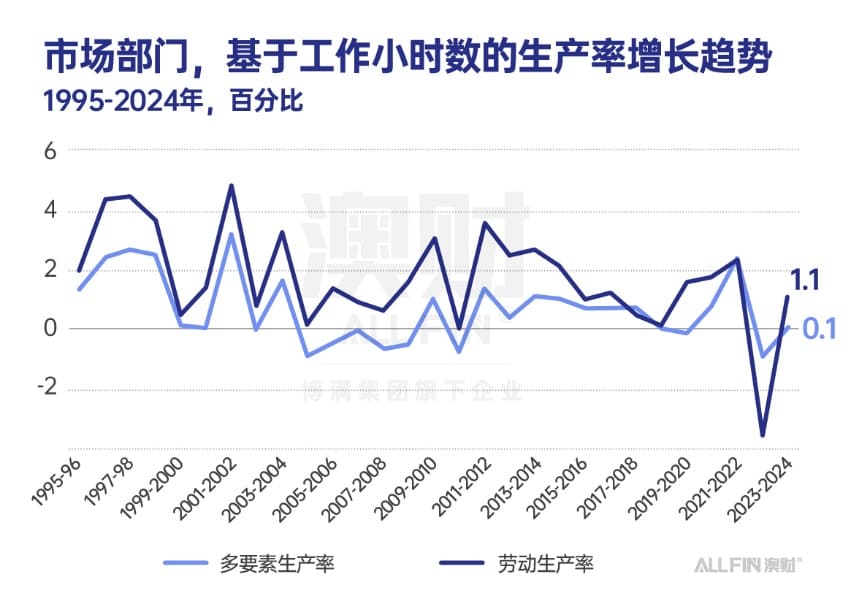

从宏观数据来看,2025 年澳洲实际 GDP 增速大约 2.1%,勉强避开了技术性衰退;但劳动生产率全年只增长了 1.1%,多要素生产率几乎停滞在 0.1% 左右。

换句话说:经济在往前挪,但人均感受不到太多“变富”的实感。

下面,我想用几个关键板块,把这一年的逻辑和数据讲清楚。

01

高利率常态化:

通胀还在,央行不敢“撒手”

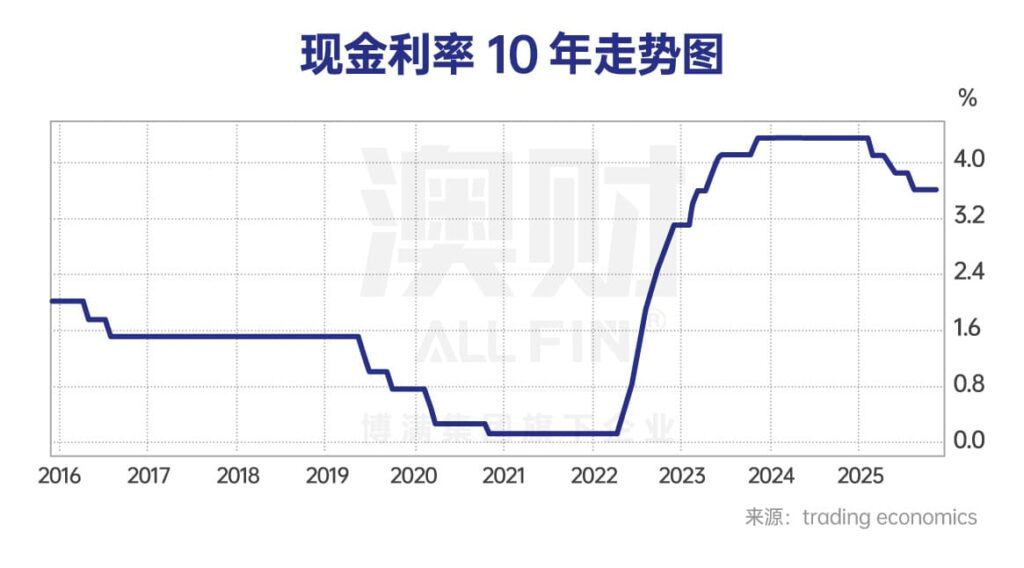

先说利率。

2025 年里,澳洲央行其实已经 降息了 3 次,但现金利率依然维持在近年来的相对高位——降息这件事,从年初市场预期的“什么时候开始”,慢慢演变成“到底还能不能再降多少”。

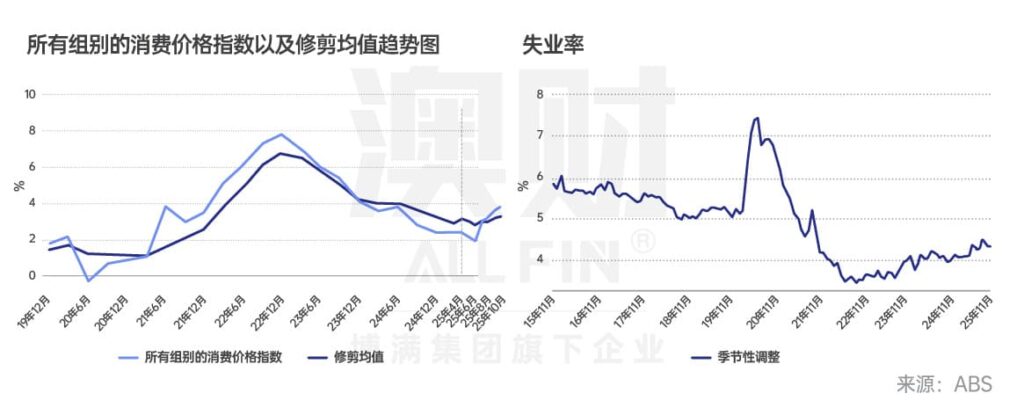

为什么?因为通胀压在那儿,央行不敢放松:

截至 10 月,年度总体 CPI 约 3.8%,核心通胀大约 3.3%,都还在 2–3% 目标区间上方;

11 月失业率仍在 4.3% 左右,就业市场偏紧,没有出现那种“失业潮式”的衰退场景。

这形成了一个典型的“拉扯局面”:

通胀还没打下去 → 央行不敢大幅降息;

增长又不算强 → 一直维持高利率,家庭和企业都快喘不过气。

对普通人来说,这个拉扯具体表现在:

房贷利率比疫情前高了一大截,但工资涨幅赶不上生活成本,房租、学费、保险、服务类价格都很“粘”。这也是为什么很多人主观感受是:“数据看起来还行,但生活比几年前难多了。”

02

低增长无衰退:

问题不在“有无需求”,

而在“效率不足”

从传统的宏观组合来看,2025 年澳洲并不符合“典型衰退”的特征:

GDP 仍有 2.1% 左右的正增长;

失业率约 4.3%,远低于历史上真正衰退时期的高失业水平;

但如果拉长视角看生产率,就会发现更棘手的问题:

过去 5 年,多要素生产率年均增速只有 0.46%,几乎在地板上磨蹭;

劳动生产率 5 年平均增速约 0.68%,远低于疫情前长期水平。

也就是说,这几年澳洲的增长,更多是靠人口增加、靠“多上几个人”,而不是靠每个人生产效率的提升。之前文章详细分析过澳洲劳动生产率《澳洲经济进入“慢车道”?真正的问题不在通胀,而在效率》

在这样的背景下,如果简单用“再多降点息、再多发点钱”去刺激,很容易出现一个结果:GDP 数据可能被推上去一点,但物价先涨上去了。这也是我在之前节目里反复强调的——澳洲当前的核心难题,不是“需求不足”,而是“效率不够”。

03

结构分化1:

股、债、汇、金,

各有各的故事

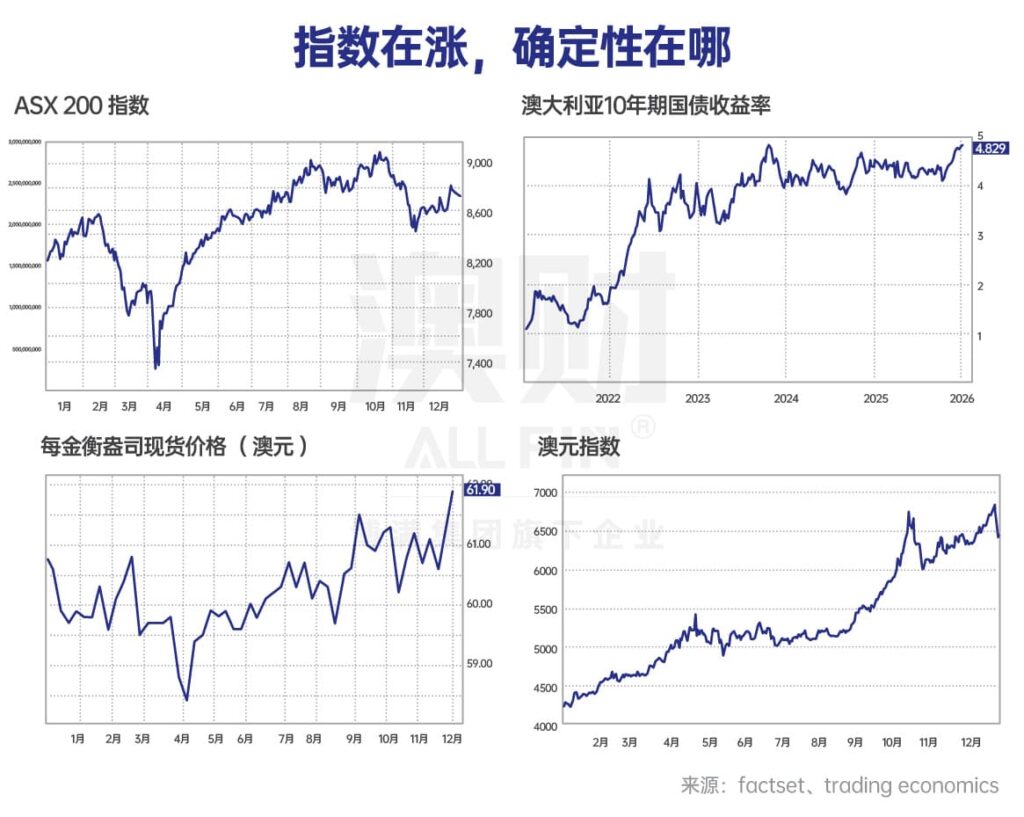

如果用一句话形容 2025 年的金融市场,那就是:“指数创了新高,但这不是一轮人人都赚钱的大牛市。

股市:ASX 200 指数在年内多次刷新历史新高,首次突破 9000 点,但年末明显回落,全年涨幅约 6.8%,是 2022 年以来最小的一年。

债市:10 年期国债收益率维持在近年来偏高的位置,意味着融资成本居高不下,债券价格承压。

澳元:在全球货币大环境下,澳元整体呈“温和走强”,没有出现剧烈贬值,但也谈不上大行情。

黄金:以澳元计价,金价一度突破 6800 澳元/盎司,创下历史新高,反映出市场对通胀和不确定性的长期担忧。

对投资者来说,这一年的信号很明确:做风险资产不能只盯指数,要看结构;做防守资产也很难通过“躺平买债”解决问题。

04

结构分化2:

在高利率里“逆行”的房价

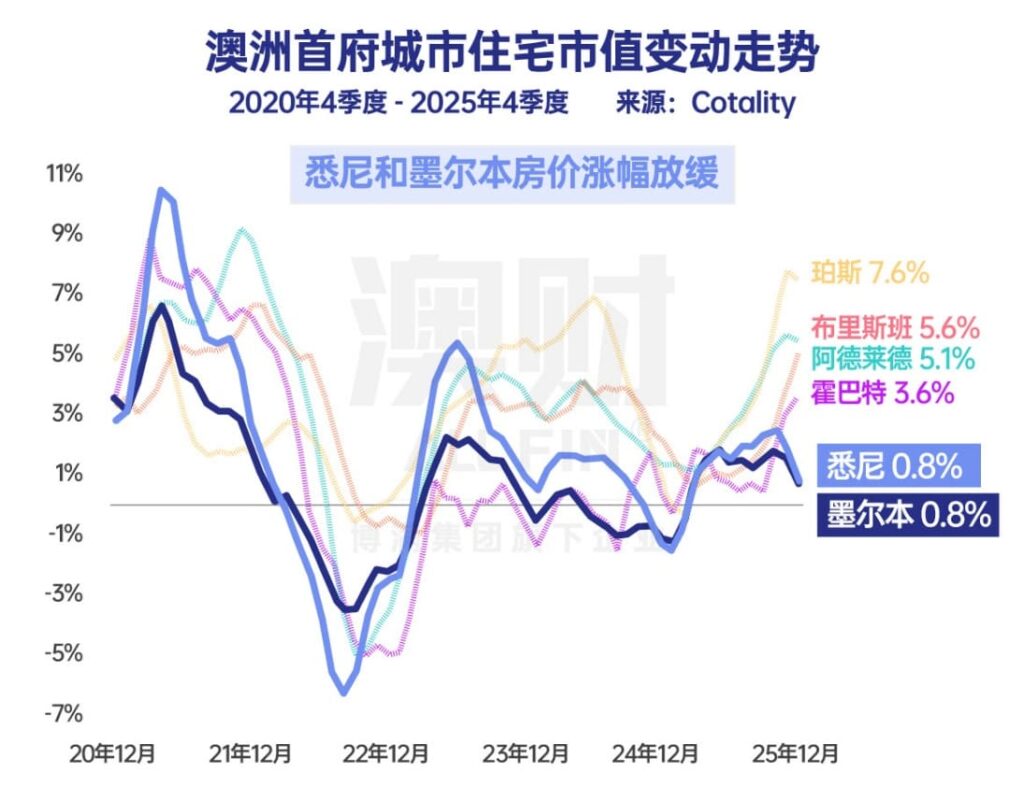

如果说哪一块数据最“违背直觉”,那一定是房地产。

2025 年,在现金利率依然高企、房贷利率明显高于疫情前的背景下,澳洲住房市场依旧走出了一轮不低的涨幅:

全国房价全年上涨约 8.6%;

中位房价在一年内增加了大约 71,400 澳元,是自 2021 年以来最强劲的一年。

但这轮上涨也不是一往无前,从年末的节奏已经能看到“换挡”的迹象:

2025 年 12 月,全国房价单月只涨了 0.7%,是近 5 个月来的最小涨幅;

悉尼和墨尔本当月甚至分别 小幅回落 0.1%,对全国数据形成拖累。

背后的逻辑,其实和我们之前在《首席说》里拆过的一样:点击文章看详细分析《利率没降,房价却在涨?澳洲房地产这轮上行的逻辑,和以往不一样》

供给长期偏弱:

• 2025 年 6 月,全国住宅新开工只有 45,156 套,同比下降 4.4%;

• 新建房许可在 9 月虽然恢复到 17,019 套、同比 +12%,但从绝对量和过去几年对比看,仍然谈不上“全面提速”。

需求并没有消失,只是被利率“压着走”:

• 2025 年 9 月季度,住房贷款承诺数量环比上涨 6.4%,贷款金额环比增加 9.6%——说明购房需求在利率压力之下依然在修复。

人口和租金在背后托着:

• 最新人口数据表明,到 2025 年 3 月,澳大利亚总人口同比增加 42.3 万人(+1.6%),其中净海外移民贡献 31.59 万人,依然是增长的主要动力。

• 从 2020 到 2025 年,各首府城市租金 CPI 一路上行,涨幅领先的达尔文、布里斯班、珀斯,恰好也是房价涨幅领先的区域——这说明房价的坚挺,更像是供不应求的结果,而不是资本炒作。

综合来看,这不是一轮靠“加杠杆炒房”推出来的牛市,而是一轮被“人口 + 低供给”托起来的结构性上行。

05

需求结构的另一面:

消费低迷,投资托底

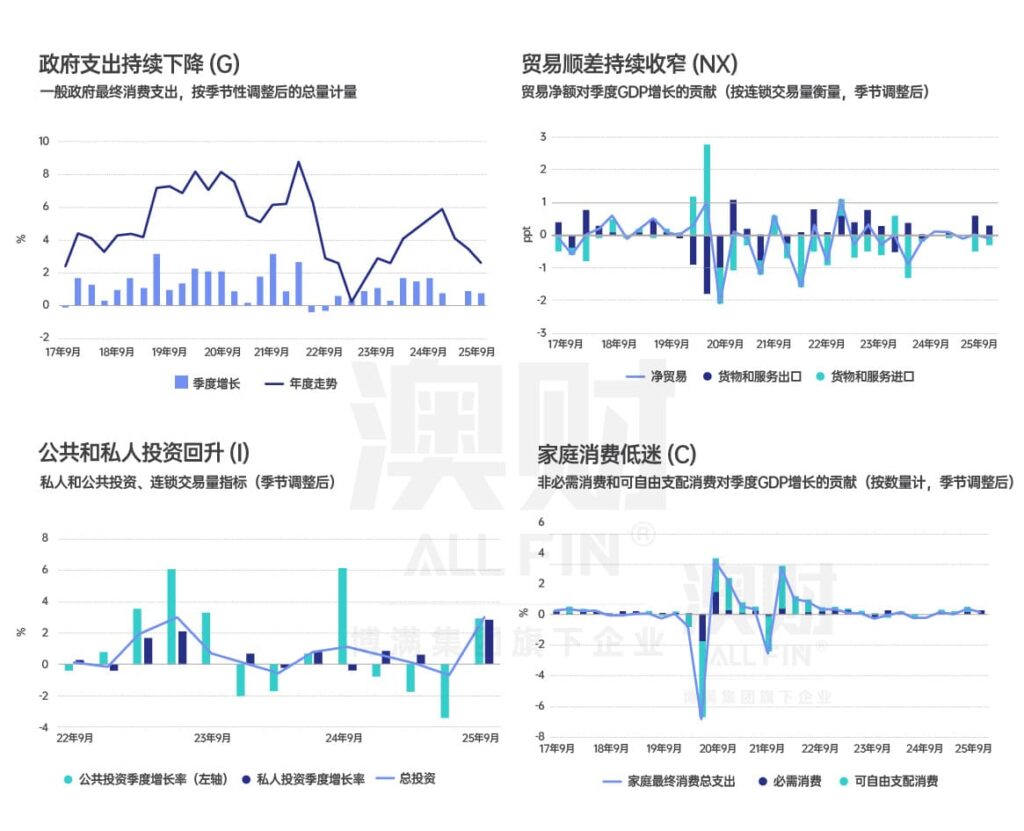

如果把 GDP 拆开来看,会发现 2025 年澳洲增长的“贡献结构”也很有意思:

政府支出(G)在逐步收缩,财政不再像疫情时期那样大水漫灌;

贸易顺差(NX)在收窄,外需的支撑力弱了;

公共和私人投资(I)有一定回升,特别是基建和部分新产业投资在托底;

家庭消费(C)整体偏弱,受高利率和生活成本挤压,中低收入家庭尤为明显。

这意味着什么?

意味着“靠居民消费带动一轮强劲复苏”的路暂时走不通,更多的增长来自投资端的修复。

对投资者而言,这里面有两个含义:

传统可选消费、周期板块弹性有限;

围绕效率提升、基础设施升级的长期资本开支,可能是未来几年更值得跟踪的主线。

06

我的结论:

这一轮,不是“周期底”,

而是“效率考题”

把这些数据放在一起看,我更确定几点判断:

澳洲没有走向经典意义上的“大衰退”,但也远谈不上“繁荣”。

高利率 + 顽固通胀 + 生产率低迷,让经济处在一种“拖着走”的状态。下一轮真正意义上的增长,不会来自再降一点利率,而会来自效率的重构。

无论是 AI 带来的自动化、企业数字化,还是能源转型、新基建,本质都是在回答同一道题:“怎么用更少的人、更少的时间,做出更多、更好的产出?”

对投资者来说,更重要的不是押“宏观大方向”,而是选“效率赢家”。

在这样的环境里,我会更加关注三类机会:

• 能够显著提升生产效率的科技与软件应用;

• 为能源转型、算力基础设施提供支撑的资产;

• 在高成本环境下仍能持续提价、提升单位产出的优质企业。

写这篇年度总结的时候,我想到一句自己很喜欢的话:“真正能让澳洲走出慢车道的,不是更低的利率,而是更高的效率。”

作为投资人,我们无法决定利率会在 3.6% 还是 3.1% 停下来,但我们可以决定——把资金投向那些真正能把这台经济机器调得更顺、更快的齿轮。

作者:魏睿昊

编辑:Chris

免责声明:博满集团(Boman Group Pty Ltd, ACN 624 683 325)子公司博满资本(BMYG Capital Pty Ltd, ACN 609 379 044) 是澳大利亚金融执照持有人(AFSL:505332),基金投资经理博满资管(Boman Asset Management Pty Ltd,ACN 133 561 887)是博满资本的授权代表(AFS No. 1275633)。基金产品仅接受专业/机构投资者(《公司法》所指),不接受零售投资者。对于本文件中包含的任何信息、观点和结论的准确性、及时性或完整性,博满集团不作任何陈述或保证。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。基金为风险投资,请详细阅读基金投资备忘录对投资风险进行评估,投资者有失去本金投资的风险。本文件中所含信息仅为一般信息,不构成财务、税务或法律咨询意见或预测,未考虑个人目的、财务状况或个人需求。在按照本文所含信息采取行动或进行任何申购或持有金融产品决策前,您应基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性。更多基金产品详情请参阅基金投资备忘录,最终解释权归博满集团所有。